In diesem Artikel möchte ich Ihnen erklären, warum es heutzutage so wichtig ist, Kreditkartenzahlung zu akzeptieren, was Sie die Annahme von Kreditkarten kostet und welche Vorteile sich daraus für Sie als Händler:in ergeben. Außerdem erwarten Sie ganz praktische Tipps zur Wahl des richtigen Kartenlesegeräts sowie ein Anbieter- und Gerätevergleich, der Ihnen dabei hilft, das richtige Gerät für Ihren Bedarf auszuwählen. Viel Spaß beim Lesen!

Was Sie in diesem Artikel erwartet:

- Warum ist es so wichtig Kreditkartenzahlung zu akzeptieren?

- Mythos Kreditkartenlesegerät

- Stationäres oder mobiles Kartenlesegerät

- Sonderfall: Kartenlesegeräte ohne Grundgebühr

- Gerät zur Miete: Anschaffungskosten, monatliche Grund- bzw. Servicegebühren sowie Transaktionskosten

- Vorstellung: Passende Kartenterminals im Überblick

- Welche Kreditkarten akzeptieren?

- Kartenlesegeräte: Direkt zum Anbieter-Vergleich mit Bewertungen

Warum ist es so wichtig Kreditkartenzahlung zu akzeptieren?

Die Nutzung von Kreditkarten erlebt seit Jahren einen stetigen Aufwärtstrend. Derzeit sind mehr als 38,4 Millionen Kreditkarten in Deutschland im Einsatz. Die Akzeptanz in Geschäften nimmt dementsprechend zu, weil die Unternehmen natürlich auf die wachsenden Zahlen reagieren wollen. Insbesondere bei den mittelständischen und kleinen Unternehmen lässt sich eine Veränderung wahrnehmen, hieß es hier früher oft: „Nur bar oder mit EC-Karte“, gehört es heute einfach zu einem guten Service, mit Kreditkarte zahlen zu können.

Bedenken Sie auch, dass es ganz verschiedene Gründe geben kann, warum Ihre Kund:innen lieber mit Kreditkarte bezahlen möchten. So haben Vielflieger:innen z.B. oft sogenannte Miles&More Kreditkarten, mit denen es sogar in flugfreien Corona-Zeiten möglich war Meilen zu sammeln. Andere möchten vielleicht gerne mit Kreditkarte bezahlen, weil Ihre jeweilige Bank einen gewissen Prozentsatz der Transaktion für eine gute Sache spendet. Akzeptieren Sie also in Ihrem Geschäft die Annahme von Kreditkarten, werden sich Ihre Kund:innen das mit Sicherheit merken und beim nächsten Mal gerne wieder zu Ihnen kommen.

Ein weiterer Grund, warum kein Weg an der Akzeptanz von Kreditkarten vorbei führt ist, dass digitale Payment-Lösungen wie Apple Pay oder Google Pay oft mit einem Kreditkartenkonto verbunden sind. Dementsprechend müssen zur Annahme dieselben technischen Voraussetzen gewährleistet werden, wie zur Annahme von Kreditkarten. Das Bezahlen mit dem Smartphone wird auch in Deutschland immer mehr zum Standard, deshalb empfehle ich Ihnen hier dringend mit der Zeit zu gehen.

Mythos Kreditkartenlesegerät

Zur Akzeptanz von Kreditkarten bedarf es keinem gesonderten Kreditkartenlesegerät, sondern schlicht einem Kartenlesegerät, das auch für die Annahme von Kreditkartenzahlungen geeignet ist. Das heißt, wenn Sie bereits ein Kartenlesegerät in Ihrem Geschäft haben, lohnt sich ein Anruf bei Ihrem Anbieter, um herauszufinden, ob das Gerät auch Kreditkarten annehmen kann. Bei manchen Anbietern muss für die Kreditkartenakzeptanz ein zusätzlicher Vertrag unterschrieben werden und eine Freischaltung auf dem Gerät erfolgen. Bei seriösen Anbietern wie z.B. den Bezahlexperten sind diese Vorgänge kostenlos.

Falls es in Ihrem Geschäft bislang noch keine Möglichkeit zur Kartenzahlung gab, empfehle ich Ihnen sich zunächst grundsätzlich zum Thema über unseren Anbieter Vergleich zu informieren. Außerdem habe ich eine Vorstellung von Kartenterminals, die gleichzeitig als EC-Kartenlesegerät und Kreditkartenlesegerät fungieren, für Sie vorbereitet. Hier geht es direkt zur Gerätevorstellung.

Übrigens: Wenn ich EC- und Kreditkartenzahlungen sage, meine ich damit auch Kartenzahlungen mit dem Handy und kontaktlose Bezahlvorgänge mittels NFC Technik. Denn alle auf dieser Seite vorgestellten Kartenlesegeräte sind gleichzeitig EC-Kartenterminal, Kreditkartenterminal und NFC-Terminal. Es sind also nie mehrere Geräte am POS notwendig.

Stationäres oder mobiles Kartenlesegerät

Bild 1: Die Entscheidung für ein stationäres Kartenlesegerät zur Annahme von Kreditkartenzahlungen bzw. Kartenzahlungen jeglicher Art, macht immer dann Sinn, wenn ihre Kundschaft an einem zentralen Ort in ihrem Geschäft bezahlt. Gibt es beispielsweise eine Kassen-Theke, dann können Sie dort das Kartenlesegerät aufstellen. Dieses wird dort fest mit dem Stromnetz und je nach Gerätemodell mit einem LAN-Kabel verbunden. Der Kassenbereich sollte ausreichend Platz bieten, damit Ihre Kund:innen und Mitarbeiter:innen das Gerät bequem nutzen können.

Übliche Einsatzorte: Bäckerei, Kiosk, Beauty Salon, Arztpraxis

Bild 2: Anders sieht es in der Gastronomie, auf Messen oder im mobilen Dienstleistungsbereich aus. Wenn Sie darauf angewiesen sind, das Kartenlesegerät von A nach B zu tragen, es von mehreren Mitarbeiter:innen gleichzeitig genutzt wird oder Ihre Kundschaft nicht zu Ihnen kommt, sondern Sie zu Ihrer Kundschaft nach Hause, dann ist ein mobiles (Kredit)-Kartenlesegerät genau das Richtige für Sie. Sie können das Gerät bequem in Ihrem WLAN-Bereich nutzen oder über eine normale Handy SIM Karte mit dem Internet verbinden. Die Geräte sind sogar so „schlau“, dass Sie abwägen können, welches das bestmögliche verfügbare Netz ist, 4G oder WLAN.

Übliche Einsatzorte: Gastronomie, Handwerker:innen im Außendienst, Taxi-Unternehmen

Sonderfall: Kartenlesegeräte ohne Grundgebühr

Genau wie bei den Geräten zur Miete, sind auch die Kaufgeräte ohne monatliche Grundgebühr für die Annahme von Kreditkarten geeignet. Diese modernen, flachen Geräte sind kaum größer als ein kleiner Taschenrechner und verfügen nur über einen Slot für den Einschub der Karte und ein Tastenfeld für die Eingabe der PIN.

Bei den Kaufgeräten fallen monatlich keine laufenden Kosten an, da die Geräte für eine fixe Summe gekauft werden (ca. 30 bis 100 Euro). Doch aufgepasst: Die Transaktionskosten pro Kartenzahlung sind höher. Eine Faustregel kann ich Ihnen direkt mit auf dem Weg geben. Bei monatlichen Umsätzen bis 1.500 Euro können Geräte ohne Grundgebühr durchaus punkten. Bei höheren Umsatzzahlen zahlen Sie am Ende mehr als bei Miet-Terminals. So lohnt sich der Kauf eines Kartenlesers bei unklarer Einnahmesituation (z. B. bei Start-Ups) oder bei saisonalem Geschäftsbetrieb.

Sie möchten Kreditkartenzahlungen annehmen, haben Ihre Umsätze überschlagen und interessieren sich nach wie vor für den Kauf eines Terminals? Dann empfehle ich Ihnen die Anbieter SumUp und Zettle.

Weiterlesen zum Thema Kosten

Mehr zu Rechenbeispielen und Zahlen: Im Artikel Kartenzahlung - Kosten für Händler 2024 finden Sie alles Wissenswerte zu den Kosten der Kreditkartenleser. Außerdem finden Sie auf der Seite weitere wertvolle Tipps, um Kartenzahlung effektiv anbieten zu können.

Gerät zur Miete: Anschaffungskosten, monatliche Grund- bzw. Servicegebühren sowie Transaktionskosten

Wenn Sie bereits ein EC-Kartenlesegerät besitzen, dann habe ich eine super Nachricht für Sie: Bei den meisten Anbietern, ist die Freischaltung des Kartenterminals für die Annahme von Kreditkarten völlig kostenlos und noch besser, die Akzeptanz von Kreditkarten wirkt sich auch nicht auf Ihre monatliche Grundgebühr aus.

Besitzen sie bisher noch kein Gerät zur Annahme von Kartenzahlungen, fällt in der Regel zunächst eine Einmalgebühr für die Bereitstellung und Konfiguration des Geräts an (20 – 30 Euro) an. Darüber hinaus zahlen Sie meist eine monatliche Grund- bzw. Servicegebühr für Miete, Updates und weitere technische Dienstleistung (5 bis 15 Euro). Dabei spielt es keine Rolle, ob Sie nur EC-Karten oder auch Kreditkarten annehmen wollen. Als weiteren Posten gibt es zusätzliche, optionale Sonderleistungen (Zentrales Clearing, Buchungslisten), die Sie auf individuellen Wunsch mit Ihrem Anbieter ergänzen. Falls Sie noch kein Kartenlesegerät besitzen, und sich für ein Gerät zur Miete interessieren, empfehle ich Ihnen den Anbieter Bezahlexperten.

Sie sollten sich darüber bewusst sein, dass die Gebühren für Kreditkartenzahlungen etwas höher sind als die, die für die Abwicklung von EC-Karten-Buchungen anfallen. Bei seriösen Anbietern liegen die Transaktionsgebühren bei etwa bei 7 – 9 Cent. Zusätzlich zahlen Sie für die Abwicklung der Kreditkartenzahlung ein sogenanntes Disagio vom Verkaufspreis. Bei MasterCard und Visa liegt dies zwischen 1 % und 2,5 %.

Auch wenn die Gebühren etwas höher sind als bei der Abwicklung von EC-Karten-Buchungen, bieten Sie mit der Akzeptanz von Kreditkarten einen umfassenden Service, der dazu beiträgt Ihre Kundschaft von Ihrem Geschäft zu überzeugen, langfristig bindet und am Ende für Mehrumsätze sorgt, welche gegen die zusätzlichen Kosten aufgewogen werden können.

Unser Preis-Leistungssieger

- Unter Berücksichtigung aller Konditionen sowie Erfahrungsberichte schneiden die Bezahlexperten unter den Payment-Dienstleistern am besten ab.

Vorstellung: Passende Kartenterminals im Überblick

Ich möchte Ihnen eine Übersicht über die verschiedenen Kartenlesegeräte geben, die sich besonders gut und für den Einsatz in ganz verschiedenen Branchen eignen, weil sie technisch bestens ausgestattet und vor allem einfach zu bedienen sind. Die nachfolgenden Kartenterminals können allesamt sowohl EC- als auch Kreditkarten lesen:

- MOBIL

- Leistungsstarkes Gerät mit Android Betriebssystem. Der Prozessor des A920 ermöglicht blitzschnelle Transaktionen. Kontaktloses Zahlen mit dem Smartphone und flexible Nutzung über WiFi oder LTE sind auch möglich.

- MOBIL

- So kompakt und leicht wie ein Smartphone. Das A77 akzeptiert jegliche Karten- und Zahlungsarten. Flexible Nutzung über WiFi oder LTE möglich.

- MOBIL

- Eines der Geräte ohne Grundgebühr, das man mit Handy oder Tablet koppelt, um Zahlungen abzuwickeln. Der Zahlvorgang läuft über eine App.

Welche Kreditkarten akzeptieren?

Bei einigen Anbietern entscheiden Sie sich nicht pauschal für die Annahme von Kreditkarten, sondern entscheiden sich als Unternehmer:in für die Akzeptanz von einzelnen Payment-Dienstleistern, wie beispielsweise Visa, Mastercard oder American Express. Überlegen Sie genau, welche Kreditkarten Sie akzeptieren wollen. Denn das Händlerentgelt variiert. Bei in Deutschland weniger genutzten Karten ist der prozentuale Abschlag üblicherweise höher als die oben aufgeführten 0,9 bis 2,75 %.

VISA und Mastercard

Nicht nur weltweit, sondern auch in Deutschland gehört VISA zu den beliebtesten Kreditkarten anbietern. Die VISA Karte wird in Deutschland oft in Kooperation mit Banken und Geldinstituten ausgegeben, sodass die Verbreitung der Karten hierzulande seit Jahren konstant zunimmt.

Was für VISA gilt, gilt auch für die Verbreitung der MasterCard. Auch wenn die Zahlen zuletzt leicht rückläufig waren im Vergleich zum Hauptkonkurrenten VISA, liegt die MasterCard auf dem deutschen Markt noch immer knapp vorne.

Asiatische Kreditkarten: Auf Eroberungszug

JCB ist eine Abkürzung für Japan Credit Bureau und dahinter verbirgt sich das wichtigste Kreditkartenunternehmen Japans. Entsprechend weit verbreitet sind JCB Kreditkarten im asiatischen Raum. Derzeit expandiert das Unternehmen nach Europa, so dass auch hier – abgesehen von asiatischen Tourist:innen – eine nach und nach steigende Nutzung zu erwarten ist.

Auch sehr weit in Asien verbreitet ist die Union Pay Kreditkarte. Nicht nur Chinas Nummer eins, sondern auch international die am stärksten wachsende Kreditkarten-Marke. Der weltweite Anteil beträgt schon rund 45 Prozent. Union Pay hat schon diverse Kooperationen in die Wege geleitet, um den europäischen Platzhirschen VISA und MasterCard den Rang abzulaufen.

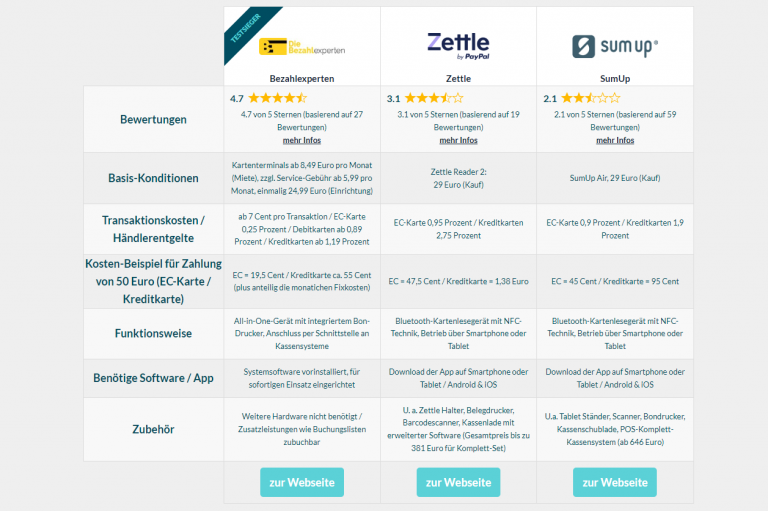

Kartenlesegeräte: Direkt zum Anbieter-Vergleich mit Bewertungen

Ich habe für Sie einen übersichtlichen Anbieter-Vergleich aufgebaut. In der Tabelle können Sie die Daten, Fakten und Konditionen miteinander vergleichen. Lesen Sie zudem Erfahrungsberichte von Nutzern, die aus Ihrem Alltag mit den Geräten berichten. Falls Sie selbst schon mit den Anbietern zu tun hatten: Machen Sie mit, bewerten Sie mit!

Häufige Fragen zum Thema Kreditkartenzahlung

Grundsätzlich unterstützt Sie Ihr Anbieter bei der Einrichtung. Die Miet-Geräte werden in der Regel so vorkonfiguriert, dass Sie lediglich das Gerät ein Betrieb nehmen und mit einem Netzwerk verbinden müssen. Bei den Kauf-Modellen, die mit Zweitgeräten und App funktionieren, ist die Erst-Einrichtung daher etwas aufwendiger.

Grundsätzlich verfügen Kartenzahlungsgeräte über die notwendigen Schnittstellen, um an ein Kassensystem angeschlossen zu werden. Wie das genau funktioniert, erfahren Sie vom Anbieter Ihres Kassensystems.

Die Kosten für Kreditkartenleser sind einerseits davon abhängig, für welchen Anbieter Sie sich entscheiden und anderseits natürlich auch von der Anzahl der geleisteten Transaktionen. Einen genauen Überblick mit Rechenbeispiel erhalten Sie in meinem Artikel „Kartenzahlung – Kosten für Händler“.